合格したらどうするか決められなくて、困ったな。

USCPA合格後は、BIG4で監査をし、そのあと、バンコクの米国企業で経理、現在はグローバル企業で連結決算をしているよ。

BIG4、海外勤務、管理職という流れだけど、つぎに目指しているのは、FIRE(早期リタイア)だよ。

監査、経理、連結決算については他の記事を参考にしてもらって、今回はFIREについて一緒に考えていこうね。

USCPA(米国公認会計士)は、受験資格を得るためにもUSCPA予備校のサポートが必要となります。

おすすめのUSCPA予備校はアビタスです。

USCPAになる方法は「USCPAの始めかた」を参考にしてください。

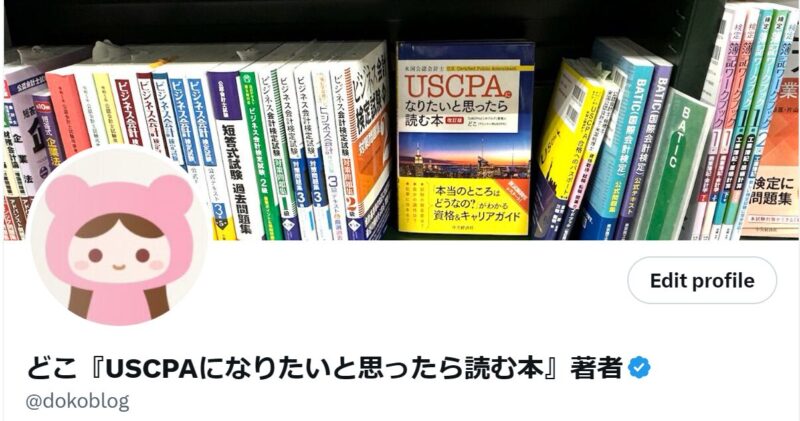

どこの著書『USCPA(米国公認会計士)になりたいと思ったら読む本』も参考にしてくださいね。

USCPA資格の活かしかた・USCPA短期合格のコツを記載しています。

(2025/07/10 09:33:50時点 Amazon調べ-詳細)

USCPAが本気でFIRE(早期リタイア)をめざす

FIRE(早期リタイア)について、聞いたことがあるでしょうか。

既にFIREの本が何冊も出版され話題になっているので、ご存じの方も多いと思います。

(この記事を読もうとしているあなたは、きっとご存知でしょう)

念のためFIRE(早期リタイア)の説明をします。

FIREとは?

- Financial(経済的に)

- Independence(独立)

- Retire(リタイア)

- Early(早期に)

米国では既に30代から40代の間で、FIRE(早期リタイア)のブームが起きています。

日本でも元三菱サラリーマンの穂高唯希さんが、FIREに関する本を出版。

「サラリーマンでも早期リタイアができる」「日本でも自由な生き方ができる」ということを証明し、FIREが話題になっています。

どこは、50歳になったらセミリタイアをしてタイに移住し、55歳まで緩やかに働き(タイは55歳が定年なので)、55歳以降は完全リタイアでのんびりしたいと考えていました。

ですが、この本を読んで「セミリタイアなら50歳まで待つ必要はないのでは?もっと早めるのが可能なのでは?」と思いました。

追記:2023年にサイドFIREに突入しました。

もう少し早くからFIREの方向に舵を取っておけば良かったと思っているので、USCPAのみなさんにも一度考えていただきたく、FIREをご紹介することにしました。

どこがFIREについて真剣に考えるきっかけとなった、穂高唯希さんのFIREに関する本をベースに、FIREについて考えていきましょう。

たとえUSCPA(合格者・受験生)ではなくても、このような方に読んでいただきたいです。

- FIRE(早期リタイア)に興味がある・目指したい方

- 自由に生きていきたい方

- 今の働き方を続けたくない方

1.穂高唯希さんの著書『本気でFIREをめざす人のための資産形成入門』について

穂高唯希さんの著書、『本気でFIREをめざす人のための資産形成入門』について見ていきます。

(1)『本気でFIREをめざす人のための資産形成入門』はどんな本?

まず、『本気でFIREをめざす人のための資産形成入門』がどんな本なのか見ていきます。

(2025/07/10 22:21:20時点 Amazon調べ-詳細)

『本気でFIREをめざす人のための資産形成入門ー30歳でセミリタイアした私の高配当・増配株投資法』は、サラリーマンである著者が、自分が実現したFIRE(早期リタイア)について書いた本。

著者のFIREに対する考え方、FIREのために取り組んだノウハウが書かれています。

既に米国などではFIREについての本が多く出版されていますが、日本のサラリーマンがFIREについて書いたのは初めて。

なので話題になったわけですね。

著者が読者に伝えたいことが、本書の「はじめに」に太字で書かれています。

「経済的に自立した上で、自分の人生は自分で切り開く」という生き方をサラリーマンでも努力次第でできるということを、私は示したかった。

今の働き方や生活スタイルに疑問や違和感を抱いている人に対し「自分の人生は自分で決める」ことが可能になるように、FIREについての知識と勇気を与えてくれる本と言えるでしょう。

『本気でFIREをめざす人のための資産形成入門』の目次は以下の通りです。

『本気でFIREをめざす人のための資産形成入門』目次

- Chapter1: 私が早期セミリタイアをめざし投資手法を確立するまで

- Chapter2: 支出を最適化し、高配当・連続増配株投資を始めよう

- Chapter3: お金自動発生マシンを組み立てよう

- Chapter4: お金自動発生マシンを強化する

- Chapter5: 資産形成は目的ではなく手段

本書に対して、「実現可能性がない」「著者が取った投資の手法は真似すべきではない」などと批判もあります。

ですが、著者は「自分と全く同じようにやればFIREできる」などと言っているわけではないです。

ましてや「自分が取った投資の手法は完璧だ」などとも言っていません。

読者は、自分が真似したいと思ったことを自分の生活に取り入れてみればいいだけです。

批判するものではないでしょうね。

どこはそう思っていますので、本書をご紹介しています)

(2)著者の穂高唯希さんってどんな人?

つぎに、著者の穂高唯希さんについて詳しく見ていきましょう。

著者の穂高唯希さんについて

- 慶応大学卒業

- 三菱グループの大手企業に入社

- 入社当日にFIRE(早期リタイア)を決意

- 入社7年半後、30歳でFIREを達成

- ブログ「三菱サラリーマンが株式投資でセミリタイアを目指してみた」を運営

著者の穂高唯希さんは、ブログやツイッターでは、「三菱サラリーマン」という名前で発信しています。

慶応大学を卒業し、三菱グループの大手企業に就職しましたが、入社当日にFIREを決意。

節約と投資により、7年半で7,000万円の金融資産を築き、セミリタイアしました。

著者は高学歴のエリートサラリーマンなので「こんなにすごい人だからFIREできたのか」と思うかもしれませんね。

ですが、実際はストイックなまでに節約をし、自分に合った投資手法を取り続けたことによるもので、努力の人なのです。

2.FIREの実現方法

FIREを実現するための資産形成方法について見ていきます。

通常、資産形成をする際の重要な要素は、以下の2つです。

- 「収入-支出」の最大化

- 運用利回りの最大化

ですが、運用利回りは、自分の意思ではどうにかならないので、著者は「収入-支出」の最大化を徹底しました。

著者が取ったFIREのための資産形成方法

- 「収入ー支出」を最大化する

- 株式(主に高配当株・連続増配株)を買い、配当金を積み上げる

著者は、起業をしたり、短期トレードなどで一発当てたわけではなく、節約・倹約という「支出の最適化」をしつつ、サラリーマンとしての給与で株式を買い続けただけなのです。

著者は、大手企業で高給取りだったうえ、なんと給与の8割、ボーナス全額を株式を買う資金に回していました。

著者の投資の方針は、本書に以下のように書かれています。

明日は給料日。収入の8割をせっせと株式買付に回す単純な作業。そうして配当収入の綺麗な右肩上がりのグラフが描かれていく。いかに若年期に投下資本を蓄積できるか、もうそれに尽きるんやで

著者は、たとえ自分のように給与が高くない場合でも、FIREまでの期間が7年半よりかかるだけであり、年収はFIREをあきらめる要素にならないと言っています。

「支出の最適化」をし、継続的に株式を買っていけば、「時間が味方」となって、資産形成ができると主張しています。

USCPAがFIREを目指す際のポイント(どこの解釈)

- USCPAの資格を活かして、とにかく高所得が得られる職に就く(年収が低いなら転職)。

- 最初から「収入ー支出」の中の「収入」が高くなるので有利。

- あとは、高い「収入」のうち何割を株式購入に投入できるかがポイント(著者のように、給与の8割は難しいだろうけど)。

(1)節約・倹約という「支出最適化」

「収入ー支出」の中の「支出」をいかに小さくするかが述べられています。

本書では、節約・倹約はネガティブなイメージがあるとして、節約・倹約のことを「支出最適化」と呼んでいます。

著者が編み出した「支出最適化」 15選

- ペットボトル飲料を買わず、水筒持参

- たばこを買わず、たばこ株を買え

- 飲み物は白湯でOK

- デートは、公園で手作り弁当ピクニック

- 書籍は図書館利用(新刊は予約)

- 会社の飲み会は必要最低限

- 株主優待を活用すべし

- 散髪はセルフカットか、1000円カット

- 携帯は格安SIM

- プールやジムは公共施設を活用

- コンビニでの買い物は避けよ

- 買い物カートは使わない

- 支払いは現金ではなくクレカで

- 保険には入らない

- 階段は資源

著者が挙げた「支出最適化」15選はストイックすぎであり、現実的ではないと本書が批判される一因になっています。

あくまで著者がそうしたという例ですので、自分なりの「支出最適化」15選(もっとあってもいいです!)を編み出せば良いかと思います。

(2)株式(主に高配当株・連続増配株)を買う

「収入ー支出」を最大化し種銭ができたところで、株式を買い、配当金を積み上げていきます。

著者は、米国の優良企業などに代表される高配当株・連続増配株を買っています。

- 高配当株:「配当金を多く出す企業の株式」

- 連続増配株:「長期間配当を増やしている企業の株式」

高配当株・連続増配株を著者が選んでいるのは、配当を生み出す資産であり、持っているだけで、配当が積みあがっていくからです。

著者の説明による「配当金のメリット」 9つ

- 手間がかからない

- 再現性が高い

- 不労所得の可視化になり、経済的自由の達成具合が明瞭

- 出口戦略を考える必要性が基本的に生じない

- 時間とともに積み上げられ、相場局面に関わらずモチベーション維持になる

- モチベーション維持により長期投資を可能にさせる

- ほかの生き方をする選択肢が増え、そのハードルが下がる

- 月々のキャッシュフローが読みやすい

- 配当利回りが、株価下落時の一定のクッションになることがある

①お金自動発生マシンを組み立てる

著者の投資のルールは、給与の大部分を継続的に株式の購入に回し、基本的に株式は買ったら売らないで、配当金は再投資していくというものです。

具体的にどうやって配当金を得るのか、ポイントも挙げられています。

著者が挙げる配当金を得る際のポイント

- ネット証券を利用する(SBI証券、楽天証券、マネックス証券のどれか)

- 米国の優良な高配当株・連続増配株を買う

- 米国株ETF(Exhange Traded Fund:上場投資信託)を買う(特に、株式投資になじみがなく、個別銘柄が選べない場合はこちらがおすすめ)

②お金自動発生マシンを強化する

投資に割く時間が無い場合や、投資に興味があまりない場合は、米国株ETFに機械的に積み立てていくだけで十分ですが、株式投資に深く興味を持っている場合は、個別株で自分好みのポートフォリオをデザインしていくことも可能です。

著者が挙げる個別株を買う際の注意点

- 少なくとも10銘柄以上に分散する

- 7つの国の株式に投資する(米国、日本、イギリス、オーストラリア、香港、ベトナム、カナダ)→結果的に、通貨分散にもなる(米ドル、日本円、香港ドル、ベトナムドンなど)

そして、個別株に関しては、投資銘柄メンテナンスとして、四半期決算ごとに業績チェックすることも挙げています。

一番わかりやすく、重要な業績チェックポイントとして、「フリーキャッシュフローと配当支払い額の比較」が挙げられています。

著者が挙げる個別株の四半期ごとの業績チェックにおけるポイント

「フリーキャッシュフロー」>「配当支払い額」が望ましい。

- 「フリーキャッシュフロー」は、「営業キャッシュフローから資本的支出を引いたもの」

- 「フリーキャッシュフロー」は、営業活動を通じて得たキャッシュから、投資などの支出を差し引いて、企業の手元に残った自由に使えるお金のこと

3.まとめ:USCPAのFIREの目指しかた

USCPA(米国公認会計士)のFIREについて『本気でFIREをめざす人のための資産形成入門』をベースに見てきました

(2025/07/10 22:21:20時点 Amazon調べ-詳細)

著者は「FIRE実現のための3か条」を挙げています。

著者が挙げる「FIRE実現のための3か条」

- 若年期に入金力をできるだけ上げる

- 「収入ー支出」の最大化に努める

- 自身の価値観やライフスタイルそのものを見極める

結局のところ、高配当株を買い続けるために、収入を増やし、支出を減らしましょうということです。

支出をいかに減らせるか、どのくらいの生活水準で暮らせるかが、FIREにとって大切なポイントになっていきます。

高消費生活がしたい場合は、支出を減らすのは難しいでしょうし、FIRE後の生活の資金が多く必要となるため、FIREのハードルが高くなります。

ですので、お金をかけなくても充実した生活ができるかが、FIREを実現するための「支出の最大化」のキーとなります。

さらにFIREというゴールをどの高さに設定するかのキーでもあると言えると思います。

USCPAがFIREをめざす際のポイント(どこの解釈)

- そもそも、「高消費生活」を好むのか?もし「高消費生活」がしたいなら、USCPAがサラリーマンとして稼げる給与を元手に、投資だけでFIREを実現するのは難しい。USCPAがFIREを実現するには「低消費生活」が条件となる。

- なるべくお金を使わない「低消費生活」の中から楽しみが見いだせるようになっておく。自然とお金がたまり投資に回せる上、FIREした後の生活費もあまりかからないので、大きな資産を築かなくても、早くFIREできる。

- 自分がどのような状態であれば幸せと感じるのか?FIREをめざしている間も、FIREを実現したあとも、本当にしたいことは続けていく。「資産形成は目的ではなく手段」である。

どことしては、もう少し早くからFIREに向けて行動すれば良かったと思ってはいます。

ですが、サラリーマンであっても、今できることをコツコツとやっていけば、遅かれ早かれFIREにたどり着けるという事実に、パワーをもらいました。

働くのが嫌なわけではないけれど、比較的若いうちに自由な時間を手に入れたい。

自由な時間を手に入れた後に、それでも仕事が好きだから、週のうち何日かは働くかもしれないし、自分のビジネスをするかもしれない。

「会社で働かなくてはいけない」から「会社で働くのは1つの選択肢」にすると、どれだけ生きていく上での選択が広がることでしょうか。

「自分の人生の選択肢を増やすために、必ずFIREを実現する」と、本書のおかげで決意させてもらいました。

USCPAのみなさんにとっても、FIREという生き方について考えるきっかけとなれば嬉しいです。

以上、「USCPA(米国公認会計士)が本気でFIRE(早期リタイア)をめざす」でした。

あとは、自分に合った投資手法で資産を築いていく。

でも、著者が言っているように、自由な生き方のためには、お金が必要。

資産形成は、自由に生きていくための、1つの切符になるんだね。

USCPAとして稼ぎつつ、資産形成にも励んで選択肢を増やし、理想の生き方を手に入れようね。