新試験のBlueprint(ブループリント)を読んでおこうと思ったけど、時間が無いから内容を手っ取り早く知りたいよ。

2024年1月からの新USCPA試験では、選択科目制が導入されたよ。

選択科目3つのうちのどれを選択するのか考えるためにも、早めにBlueprintsの内容を理解しておくべきだね。

Blueprints(ブループリント)のTCP部分に、どんなことが書かれているのか、特に高いスキルが必要なのはどれなのか、解説するね。

2025年1月の改訂にも対応しているよ。

USCPAに挑戦するか決めていない場合「USCPAの始めかた」も参考にしてください。

どこの著書『USCPA(米国公認会計士)になりたいと思ったら読む本』も参考にしてくださいね。

新USCPA試験に対応しています。

- TCPのBlueprint(ブループリント)を解説!

- 1.TCPという試験科目について

- 2.TCPの出題分野と配点割合

- 3.TCPの必要なスキルレベルと配点割合

- 4.TCPの出題分野の詳細

- 5.TCPの主要用語の用語集

- 1)TCPのBlueprint全般に関する用語

- 調整後総所得 (Adjusted Gross Income – AGI)

- 代替ミニマム課税 (Alternative Minimum Tax – AMT)

- 応用 (Application)

- 分析 (Analysis)

- アットリスク損失の制限 (At-Risk Loss Limitations)

- 累積調整勘定 (Accumulated Adjustments Account – AAA)

- 累積利益剰余金 (Accumulated Earnings and Profits – AEP)

- ベース・エロージョン・アンド・アンチアビュース税 (Base Erosion and Anti-Abuse Tax – BEAT)

- ビルトインゲイン (Built-in Gains)

- C法人 (C Corporation)

- 資本損失 (Capital Loss)

- 連結税務申告書 (Consolidated Tax Returns)

- 管理外国法人 (Controlled Foreign Corporation – CFC)

- 元本 (Corpus)

- 分配可能ネット所得 (Distributable Net Income – DNI)

- 評価 (Evaluation)

- 見積もり税金 (Estimated Taxes)

- 連邦源泉所得 (Foreign Sourced Income)

- 外国支店 (Foreign Branch)

- 外国子会社 (Foreign Subsidiary)

- 外国由来無形所得 (Foreign Derived Intangible Income – FDII)

- 包括保険 (Umbrella Policies)

- 贈与税 (Gift Tax)

- グローバル無形低税所得 (Global Intangible Low-Taxed Income – GILTI)

- グラントア信託 (Grantor Trust)

- 推定利息 (Imputed Interest)

- インセンティブ報酬 (Incentive Compensation)

- インタレストチャージド国内国際販売法人

- 内部歳入法 (Internal Revenue Code – IRC)

- 非自発的変換 (Involuntary Conversion)

- 同種交換 (Like-Kind Exchange)

- 清算分配 (Liquidating Distribution)

- マテリアル参加 (Material Participation)

- 純営業損失 (Net Operating Loss – NOL)

- 非清算分配 (Nonliquidating Distribution)

- 受動的活動損失の制限 (Passive Activity Loss Limitations)

- パートナーシップ (Partnership)

- 恒久的施設 (Permanent Establishment)

- 個人財務計画 (Personal Financial Planning)

- 認定退職金制度 (Qualified Retirement Plans)

- 適格授業料プログラム (Qualified Tuition Programs – QTP)

- 想起と理解 (Remembering and Understanding)

- 関連当事者取引 (Related Party Transactions)

- Roth IRA

- S法人 (S Corporation)

- セクション1231の利益と損失 (Section 1231 Gains and Losses)

- セクション1244の小規模企業株式 (Section 1244 Small Business Stock)

- セクション1245の減価償却費の回収 (Section 1245 Depreciation Recapture)

- セクション1250の減価償却費の回収 (Section 1250 Depreciation Recapture)

- 単純信託 (Simple Trust)

- 連結税務所得 (Taxable Income for a Consolidated Federal Form 1120)

- 税務コンプライアンス (Tax Compliance)

- 税務計画 (Tax Planning)

- 税制優遇組織 (Tax-Exempt Organizations)

- 信託 (Trust)

- 統一移転税制 (Unified Transfer Tax System)

- 統一クレジット (Unified Credit)

- 非関連事業所得 (Unrelated Business Income – UBI)

- (2)TCPのBlueprintのタスクに関する用語

- 調整済み総所得(AGI)

- 代替ミニマム税(AMT)

- アットリスク損失制限

- 基礎

- 組込利益(Built-in Gains)

- C法人

- 連結納税申告書

- 受控外国法人(CFC)

- 分配可能純所得(DNI)

- 公正市場価値(FMV)

- 柔軟な支出口座(FSA)

- 外国由来無形所得(FDII)

- 外国支店

- 外国子会社

- 贈与税

- グローバル無形資産低課税所得(GILTI)

- 償還利息国内国際販売法人(IC-DISC)

- 帰属利息

- 非自発的転換

- 項目別控除

- 同種交換

- 純営業損失(NOL)

- パートナーシップ

- 受動的活動損失

- 恒久的施設(PE)

- 資格のある健康貯蓄口座(HSA)

- 資格のある退職プラン

- S法人

- セクション1231損益

- セクション1244中小企業株式

- セクション1245減価償却費償還

- セクション1250減価償却費償還

- 標準控除

- 統一移転税システム

- 関連事業所得(UBI)

- 未稼得所得

- 未回収セクション1250利益

- 1)TCPのBlueprint全般に関する用語

- 6.TCPの理解度チェック!

- (1)TCPのBlueprint全般に関する質問

- ➀CPA統一試験のTCPが焦点を当てる3つの主要な知識とスキル領域は何ですか?

- ➁TCPにおける「税務コンプライアンス」と「税務計画」の評価は、それぞれnlCPAのどのような役割に焦点を当てていますか?

- ③TCPのコンテンツ配分において、エリアIとエリアIIのそれぞれに割り当てられている配分は何ですか?

- ➃TCPでテストされるブルームの分類法における最も低いスキルレベルは何ですか?このスキルレベルは主にどの内容領域に集中していますか?

- ⑤個人財務計画において、nlCPAはどのようなリスク軽減戦略を考慮しますか?

- ⑥C法人の国際税務問題に関して、試験で問われるのはどのような概念ですか?特定の外国法や条約に焦点を当てますか?

- ⑦S法人の株主の持分基準は、どのような取引によって影響を受けますか?

- ⑧信託に関して、試験はどのような種類の信託の特性を想起し説明することをnlCPAに求めますか?

- ⑨事業体税務計画において、なぜ異なる事業体タイプの形成と清算の税務上の意味合いを比較することが重要とされていますか?

- ⑩資産処分に関連する関連当事者取引において、試験で問われる2つの主要な計算は何ですか?

- (2)TCPのBlueprintのタスクに関する質問

- ➀個人が繰延べを避けるために必要な見積もり納税額を計算する際に考慮すべき主要な要素は何ですか?

- ➁受動的活動損失制限の目的は何ですか?また、処分時に繰り越された損失をどのように利用できますか?

- ③統一移転税システムにおける年次贈与税控除の役割と、それが贈与計画にどのように影響するかを説明してください。

- ➃C法人の純営業損失(NOL)の利用に所有権の変更がどのように影響するかを簡潔に説明してください。

- ⑤S法人の株主が非現金財産の拠出によって株式の基準にどのような影響を受けるかを説明してください。

- ⑥信託の会計所得、分配可能純所得、および課税所得を計算する上で、所得と元本の間で項目を割り当てることの重要性は何ですか?

- ⑦税率と法改正が、与えられたシナリオにおけるC法人の所得と費用のタイミングにどのように影響するかを説明してください。

- ⑧パートナーが非現金財産をパートナーシップに拠出する際に、実現損益と認識損益、およびパートナーシップのその財産における基準をどのように計算しますか?

- ⑨特定のシナリオにおける資産の処分によって納税者が認識する損益の性質を特定する上で、セクション1231、セクション1245、およびセクション1250の減価償却費償還の概念がどのように役立ちますか?

- ⑩税務目的での関連当事者の概念には、直接的および間接的な所有権の割合を計算することがどのように含まれますか?

- (1)TCPのBlueprint全般に関する質問

TCPのBlueprint(ブループリント)を解説!

新USCPA試験のTCPのBlueprint(ブループリント)について解説します。

そもそも、USCPA試験のBlueprints(ブループリント)って何?という場合、こちらを参考にしてください。

2025年1月に有効のBlueprintsの変更点については、こちらも参考にしてください。

また、2024年1月からの新USCPA試験については、こちらを参考にしてください。

新USCPA試験でのTCPの試験対策は、こちらを参考にしてください。

1.TCPという試験科目について

Blueprintsには、TCP(Business Analysis and Reporting)という試験科目について、説明が書かれています。

USCPA試験のTCPは、以下のような知識やスキルを評価します。

USCPA試験のTCPが問う知識やスキル

- 非定型的で複雑な取引に焦点を当てた、個人と企業のための米国連邦税の税法遵

- 個人・企業に対する米国連邦税の税務計画

- 個人の財務計画

米国連邦税の税法遵守については、税務申告書の作成とレビューにおけるCPA の役割に焦点を当てます。

また、米国連邦税の税法遵守については、提案された取引・利用可能な税法上の代替案・事業構造の税務上の影響を決定する際のCPAの役割に焦点を当てます。

さらに、個人の財務計画については、CPAが個人税申告書の作成やレビューに関連し通常識別する、プランニングの戦略・機会に焦点を当てます。

USCPA試験のTCPは、以下のようなことも評価します。

USCPA試験のTCPが評価すること

- データやテクノロジーの概念

- 応用的なリサーチ

申告書や付属明細書の作成に使用されるソースデータの完全性と正確性の検証を含む、データやテクノロジーの概念が評価されます。

また、 問題の特定・事実の分析・適切な対応の決定といった色々なタスクのため、ソース資料(例:内国歳入法、財務省規則)の抜粋を検討・使用することに焦点を当てた応用的なリサーチが評価されます。

- インフレに連動する特定の税率のパーセンテージ・金額・制限に関する知識が問われることはない。

- 時期によって税法上の取扱いが異なる可能性のあるテーマ(例:正味営業損失)を出題する場合は、内国歳入法または財務省規則のどの部分を適用すべきか判断できるよう、時期を明確に示す(例:実際の日付を使用)。

- 時期の明示やその他の前提条件がない場合、問題で言及されている取引や事象は当年度に発生したと仮定し、CPA Exam Policy on New Pronouncementsで指定されている時期(内国歳入法・連邦税法の改正は、発効日または施行日のいずれか遅い日から6ヶ月後に開始する四半期に出題)に従って、税法の最新の規定を適用する。

詳しくは、【TCP受験戦略】これからTCPの学習を始める人向けを参考にしてくださいね。

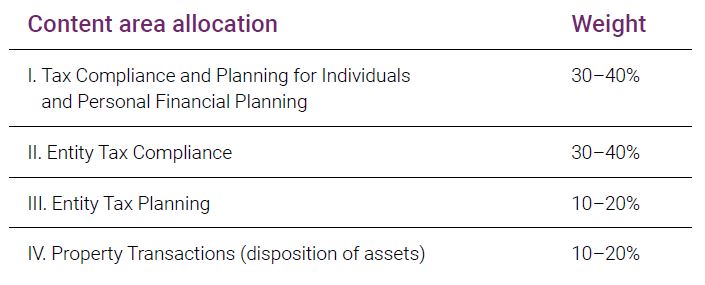

2.TCPの出題分野と配点割合

Blueprintsには、TCPの出題分野と配点割合が書かれています。

どの分野から、どのくらい出題されるのか、全体像を知っておくことは大事でしょう。

出題分野は、以下の4つです。

TCPの出題分野と配点割合(和訳)

- 個人の税法遵守と税務計画、個人の財務計画:30–40%

- 企業の税法遵守:30–40%

- 企業の税務計画:10–20%

- 財産取引(資産の処分):10–20%

各出題分野の詳細については、後ほど見ていきます。

詳しくは、【TCP合格戦略】すでにTCPの学習を始めてる人向けを参考にしてくださいね。

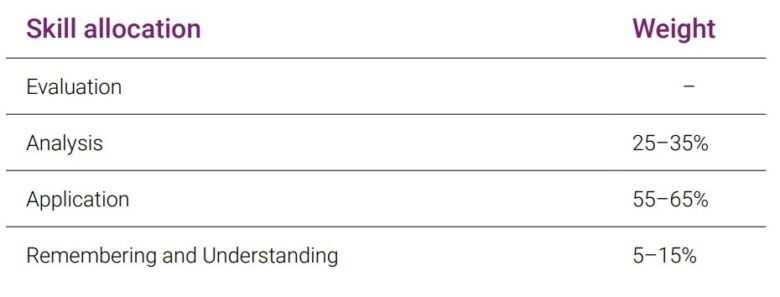

3.TCPの必要なスキルレベルと配点割合

Blueprintsには、TCPの必要なスキルの度合いと配点割合が書かれています。

TCPの必要なスキルレベルと配点割合が書かれています。

TCPの必要なスキルレベルと配点割合(和訳)

- 評価:出題無し

- 分析:25–35%

- 応用:55–65%

- 記憶と理解:5–15%

「Evaluation(評価)」のレベルの出題はありません。

「Analysis(分析)」と「Application(応用)」のレベルの出題は、4つの出題分野全てであります。

CPAが個人の財務計画、税務申告書の作成とレビューに関連して行うことが期待されている日常的なプランニング業務を含んでいます。

「記憶と理解(Remembering and Understanding)」のレベルの出題は、4つの出題分野のうち出題分野ⅠとⅡに集中しています。

この2つの出題分野は、CPAが遭遇する非日常的なコンプライアンス問題を含んでいます。

ちなみに、このスキルレベルは、上に行くにつれて高いものとなります。

一番下の「Remembering and Understanding(記憶と理解)」が一番シンプルなスキルであり、一番上の「Evaluation(評価)」が一番複雑なスキルとなります。

各スキルレベルの説明は、以下を参照してください。

スキルレベルの説明

- 評価(Evaluation):問題を検討または評価し、そして判断力を働かせて結論を出すこと。

- 分析(Analysis):原因を特定し、推論を裏付ける証拠を見つけるために、別々の分野の相互関係を調査・研究すること。

- 応用(Application):知識・概念・技術を使用、あるいは実証すること。

- 記憶と理解(Remembering and Understanding):獲得した知識を利用して、ある分野の重要性を認識し、理解すること。

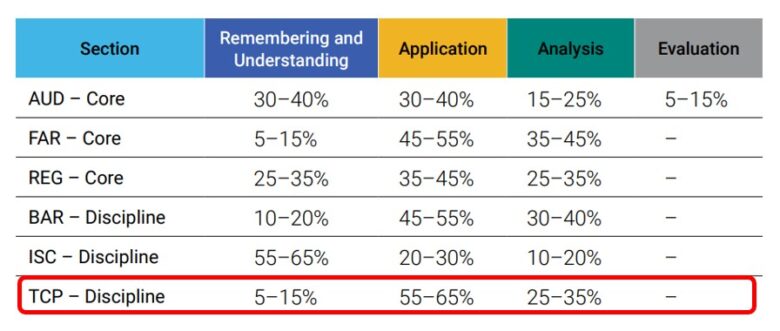

スキルレベルについて、他の科目と比較してみます。

TCPは、FARに近い配点割合です。

「記憶と理解(Remembering and Understanding)」が5%から15%と少ないので、覚えておけば解ける問題は少なめの科目と言えるでしょう。

一方、「応用(Application)」のレベルの出題が50%から60%であり、さらに「分析(Analysis)」も30%から40%ですので、他の科目より高いスキルが求められる科目と言えるでしょう。

4.TCPの出題分野の詳細

TCPの出題分野の詳細について見ていきましょう。

前述のように、出題分野は以下の4つに分かれています。

TCPの出題分野

- 個人の税法遵守と税務計画、個人の財務計画:30–40%

- 事業体の税務遵守:30–40%

- 企業の税務計画:10–20%

- 財産取引(資産の処分):10–20%

スキルレベルについては、分かりやすくするため、①から④で以下のように記載しました。

スキルレベルについて

- 評価(Evaluation):①

- 分析(Analysis):②

- 応用(Application):③

- 記憶と理解(Remembering and Understanding):④

一番上が高いスキルが必要で、下に行くにつれ、必要なスキルレベルが低下します。

(1)出題分野1「個人の税法遵守と税務計画、個人の財務計画」30–40%の詳細

出題分野1「個人の税法遵守と税務計画、個人の財務計画」について、出題内容とスキルレベルは以下の通りです。

出題分野1の「個人の税法遵守と税務計画、個人の財務計画」の出題内容とスキルレベル

- 総所得・調整後総所得・課税所得・見積税に関する個人の税法遵守と税務計画の考慮事項(Individual compliance and tax planning considerations for gross income, adjusted gross income, taxable income and estimated taxes):②と③と➃

- 受動的活動およびアットリスク損失制限の税法遵守(税額控除への影響を除く)(Compliance for passive activity and at-risk loss limitations (excluding tax credit implications)) :②と③

- 贈与税の税法遵守と税務計画(Gift taxation compliance and planning):③と④

- 個人の財務計画(Personal financial planning for individuals):③と④

必要なスキルレベルは、「分析(Analysis):②」、「応用(Application):③」、「記憶と理解(Remembering and Understanding):④」です。

「分析(Analysis):②」レベルは、あまり多くありません。

➀総所得・調整後総所得・課税所得・見積税に関する個人の税法遵守と税務計画の考慮事項

個人の所得税申告(Form 1040)における所得、調整後総所得(AGI)、課税所得(Taxable Income)、税額控除の適用に関するコンプライアンスを学びます。

特に、給与・自営業所得・株式報酬・AMT・海外所得など、さまざまな所得タイプの税務処理がポイントです。

ポイントまとめ

- Form 1040による所得・控除・クレジットの適切な計上

- AMT(代替ミニマム税)とその調整計算

- FSA・HSAなど税優遇制度の理解と活用

- 子どもの投資収益にかかるKiddie Taxの理解

- 標準控除 vs 項目別控除の使い分け

- Equity compensation(株式報酬)の課税処理

➁受動的活動およびアットリスク損失制限の税法遵守

税負担を抑えるために、所得・控除・投資タイミングを調整したり、制度を活用した戦略的なプランニングが問われます。

年末調整の検討や、将来に向けた制度選択も重要です。

ポイントまとめ

- Traditional IRAとRoth IRAの使い分けと節税効果

- HSA(健康貯蓄口座)による医療費の税優遇

- 収入・控除のタイミング調整による節税効果

- 年末のTax Planning Checklistの活用

- 税額控除の適用最大化の戦略

③贈与税の税法遵守と税務計画

年間除外額や生涯控除を活用した贈与税の計画と申告が中心です。

特に、非現金資産の贈与による評価と将来の相続対策まで見据えた戦略が問われます。

ポイントまとめ

- Annual Exclusion(年間$18,000まで非課税)の理解

- Lifetime Exemption(生涯贈与控除)の利用方法

- 非現金資産(株式・不動産)の贈与評価のポイント

- Form 709(贈与税申告書)の記載と提出タイミング

- Spousal DeductionやCharitable Giftの税務効果

➃個人の財務計画

退職、教育、保険、投資、相続などに関するファイナンシャルプランニングを体系的に学びます。

実生活に直結する重要なテーマが盛り込まれており、試験でも高頻度で出題されます。

ポイントまとめ

- 退職口座(IRA・401(k)など)の課税と非課税の比較

- 529プランによる教育費の非課税運用

- 投資商品の選定とリスク許容度の把握

- 生命保険・長期介護保険によるリスク管理

- 資産の名義や受取人指定が相続税に与える影響

(2)出題分野2「事業体のの税務遵守」30–40%の詳細

出題分野2「事業体の税務遵守」について、出題内容とスキルレベルは以下の通りです。

出題分野2「事業体の税務遵守」の出題内容とスキルレベル

- Cコーポレーション(C corporations):②と③と④

- Sコーポレーション(S corporations):②と③

- パートナーシップ(Partnerships):②と③と④

- 信託(Trusts):③と④

- 非課税組織(Tax-exempt organizations):④

必要なスキルレベルは、「分析(Analysis):②」、「応用(Application):③」、「記憶と理解(Remembering and Understanding):④」です。

ほとんどが「応用(Application):③」と「記憶と理解(Remembering and Understanding):④」のレベルで高いスキルは要求されていません。

➀C法人(C Corporation)

C法人の損失処理や株主との取引、連結納税、さらには国際課税までをカバーします。

ポイントまとめ

- 繰越欠損金(NOL)の計算と制限

- 現金や非現金資産の分配による課税の計算

- 株主との貸付取引における帰属利息(imputed interest)の扱い

- 連結申告書(Form 1120)の計算と社内取引の消去

- 外国子会社(CFC)、IC-DISC、FDII、BEAT、GILTIなど国際税務も登場

➁S法人(S Corporation)

S法人に関しては、株主のbasis計算や、非清算・清算時の分配処理、持分譲渡時の利益配分などが問われます。

ポイントまとめ

- 株主のstock basisとdebt basisの調整

- 非現金資産の分配や清算に伴う課税所得

- 株主の持分売却後の所得配分の処理

③パートナーシップ(Partnership)

パートナーシップでは、パートナーのbasis、債務引受の影響、分配と出資による課税関係、選択制度などが問われます。

ポイントまとめ

- パートナーのbasis調整と分配時の計算

- 借入金(recourse・nonrecourse)の影響

- サービス提供や出資・分配における損益の扱い

- パートナーシップ持分譲渡時の影響や資産の調整

➃信託(Trust)

信託に関しては、さまざまなタイプの信託(単純信託、複雑信託、委譲者信託)と、その所得配分や課税所得の計算が求められます。

ポイントまとめ

- 信託の種類と仕組みの理解

- 受益者、委譲者、受託者の役割

- 元本(corpus)と収益(income)の区別

- 所得分配控除(DNI)と課税所得の計算

⑤非課税組織(Tax-Exempt Organizations)

非課税法人については、税免除の条件や、免除取消となる行為、課税対象となる非関連事業所得(UBI)などを理解します。

ポイントまとめ

- 501(c)(3)の非課税資格の要件

- 非課税ステータスの喪失原因

- 非関連事業所得(UBI)の種類とその課税

(3)出題分野3「企業の税務計画」10–20%の詳細

出題分野3「企業の税務計画」について、出題内容とスキルレベルは以下の通りです。

出題分野3「企業の税務計画」の出題内容とスキルレベル

- 事業体の設立・清算(Formation and liquidation of business entities):②と③

- Cコーポレーションの税務計画(Tax planning for C corporations):②と③

- Sコーポレーションの税務計画(Tax planning for S corporations):②と③

- パートナーシップの税務計画(Tax planning for partnerships):②と③

必要なスキルレベルは、「分析(Analysis):②」と「応用(Application):③」です。

「応用(Application):③」のレベルが多いですが、「分析(Analysis):②」のレベルもそこそこ多いので留意しましょう。

➀事業体の設立・清算

このパートでは、「事業体をどの形態で設立すべきか?」「清算するときにどうなるか?」といった意思決定がテーマです。

法人、S法人、パートナーシップなど複数の形態を比べながら、出資・清算・取引における税務への影響を分析します。

ポイントまとめ

- 法人形態の違いが税務に与える影響を比較する

- 非現金資産の出資が与える影響を分析する

- 清算時の税務効果を比較検討できるようにする

➁C法人の税務計画

ここでは、C法人に特化したプランニングがテーマ。

NOL(繰越欠損金)やキャピタルロスの活用、法人税率の変更にどう対応するか、どの州でビジネス展開すれば有利か、といった実務的な視点が問われます。

ポイントまとめ

- 欠損金や損失の繰越・繰戻しによる節税戦略

- 州税の分配(アポーションメント)を考慮した展開戦略

- 将来の税制改正を見越した所得や費用のタイミング調整

- 見込み納税(Estimated tax)の計画的な見積もり

③S法人の税務計画

S法人では、設立後の取引や選択によって税務上の影響が大きく変わります。

AAA(累積調整勘定)やAEP(累積利益)からの分配の違い、S選択の終了による影響、株主ローンの取り扱いなど、試験でも狙われやすいトピックが満載です。

ポイントまとめ

- ビルトインゲイン(BIG)税の回避策を検討する

- S選択を終了する場合の税務的な影響を把握する

- 非現金資産やローンの処理が株主と法人の両方に与える影響を理解する

- 分配がAAAとAEPのどちらからかで、株主への課税がどう変わるかを押さえる

④パートナーシップの税務計画

このパートでは、パートナーシップに関する税務上の意思決定がテーマです。

出資や分配、持分の売却など、パートナーとパートナーシップとの間の取引がどのように課税されるかを分析し、それを元に有利な取引構造を選ぶ判断力が問われます。

たとえば、「出資するなら、現金より土地の方が有利?」「分配を受けるとき、どのように課税される?」など、実務でも直面する課題に答える力を養います。

ポイントまとめ

- 評価益または評価損のある資産を出資したときの税務効果

- 保証支払いや非清算分配がパートナーの課税所得に与える影響

- パートナーシップ持分の譲渡、分配、清算の各シナリオでの課税の違い

- パートナーとパートナーシップの双方における課税関係を把握する力

(4)出題分野4「財産取引(資産の処分)」10–20%の詳細

出題分野4「財産取引(資産の処分)」について、出題内容とスキルレベルは以下の通りです。

出題分野4「財産取引(資産の処分)」の出題内容とスキルレベル

- 非課税の資産の譲渡(Nontaxable disposition of assets):②と③

- 資産売却損益の金額と性質・ネッティング処理(Amount and character of gains and losses on asset disposition, and netting process):②と③

- 関係者間取引とみなし利息(Related party transactions, including imputed interest):③と④

必要なスキルレベルは、「分析(Analysis):②」、「応用(Application):③」、「記憶と理解(Remembering and Understanding):④」です。

「記憶と理解(Remembering and Understanding):④」はほとんどなく、高いレベルの出題となるでしょう。

➀非課税の資産譲渡(Nontaxable disposition of assets)

譲渡益がすぐに課税されないケース(繰延べ)があることを理解します。

具体的には、同種交換(Like-kind exchange)や強制換価(Involuntary conversion)のように、課税を繰り延べることが認められている取引が対象です。

ポイントまとめ

- 同種交換や強制換価によって利益が繰延べになることがある

- 認識される利得(recognized gain)と繰延べ利得(deferred gain)の違いを押さえる

- 新しい資産の取得原価(basis)に注意

➁譲渡益・損失の金額と性質(Amount and character of gains and losses)

譲渡によって発生する損益の「金額」だけでなく、「普通所得なのかキャピタルゲインなのか」も問われます。

さらに、減価償却された資産の再分類ルール(Recapture)も登場します。

ポイントまとめ

- Section 1231:事業用資産の譲渡で生じる損益の再分類

- Section 1245/1250:償却済み資産の譲渡時の特別ルール

- Installment sale(分割売却):回収時点に課税が発生

- Small business stock(セクション1244株式):特別な損失控除が認められる場合あり

③関連者間取引とみなし利子(Related party transactions, including imputed interest)

親会社と子会社、個人とその会社など、関連する関係者間での取引は特別なルールがあります。

たとえば、市場価格で取引していない場合は、みなし利子(imputed interest)が課税対象になることもあります。

ポイントまとめ

- 関連者(related party)の定義と判定方法(直接・間接の持分割合)

- 関連者間の資産譲渡では損失が認められないことがある

- 市場価格より低い金利での貸し借りでは、みなし利子の課税が発生することもある

特に重要なタスクは、【TCP確認必須】合格必須タスクを参考にしてくださいね。

5.TCPの主要用語の用語集

TCPのBlueprintに出てくる主要用語を紹介します。

1)TCPのBlueprint全般に関する用語

TCPのBlueprintを理解するために知っておくべき用語です。

調整後総所得 (Adjusted Gross Income – AGI)

総所得から特定の控除を差し引いた金額で、多くの税額控除や控除の適格性を決定するために使用されます。

代替ミニマム課税 (Alternative Minimum Tax – AMT)

特定の控除や除外によって正規の課税所得を大幅に減らした納税者が支払う必要のある、正規の所得税に加えて課される個別の税システム。

応用 (Application)

ブルームの分類法におけるスキルレベルの1つで、知識、概念、または技術の使用または実証を指します。

分析 (Analysis)

ブルームの分類法におけるスキルレベルの1つで、原因を特定し、推論を支持する証拠を見つけるために、個別の領域間の相互関係の検討と研究を指します。

アットリスク損失の制限 (At-Risk Loss Limitations)

納税者が損失を控除できる金額を、事業または活動に「アットリスク」している金額に限定する規則。

累積調整勘定 (Accumulated Adjustments Account – AAA)

S法人で使用される勘定で、S法人がS法人として存在している間に認識された、課税済みだが分配されていない所得を表します。

累積利益剰余金 (Accumulated Earnings and Profits – AEP)

C法人が過去の会計年度に獲得したが株主に分配されなかった利益。

ベース・エロージョン・アンド・アンチアビュース税 (Base Erosion and Anti-Abuse Tax – BEAT)

米国の企業グループが関連当事者の外国支払いを介して税務ベースを侵食することを防止することを目的とした税金。

ビルトインゲイン (Built-in Gains)

C法人からS法人への転換時に、S法人に所有されていた資産の公平な市場価値がその税務上の基準を超過していた未認識の利益。

C法人 (C Corporation)

自身の所得に課税される事業体で、株主への分配も課税される場合がある二重課税の対象となる。

資本損失 (Capital Loss)

資本資産の売却または交換から生じる損失。

連結税務申告書 (Consolidated Tax Returns)

関連する企業グループが単一の税務申告書を提出することを許可する税務申告書。

管理外国法人 (Controlled Foreign Corporation – CFC)

株式の50%超が米国の株主によって所有されている外国法人。

元本 (Corpus)

信託の元となる資産、または信託の主要な資産。

分配可能ネット所得 (Distributable Net Income – DNI)

信託または遺産が受益者に分配できる最大金額と、受益者が所得税を支払う必要のある最大金額を決定するために使用される信託会計の概念。

評価 (Evaluation)

ブルームの分類法におけるスキルレベルの1つで、問題の検討または評価、および結論を導くための判断の使用を指します。

見積もり税金 (Estimated Taxes)

年間を通じて、所得税、自営業税、代替ミニマム税などの税金を支払うために使用される四半期ごとの支払い。

連邦源泉所得 (Foreign Sourced Income)

外国での活動から発生した所得。

外国支店 (Foreign Branch)

米国の納税者が外国で事業を行う事業単位であり、法的には親エンティティの一部と見なされる。

外国子会社 (Foreign Subsidiary)

親会社とは独立した外国の事業体。

外国由来無形所得 (Foreign Derived Intangible Income – FDII)

米国を拠点とする企業が外国の顧客に販売する財産やサービスから得た所得に対する控除。

包括保険 (Umbrella Policies)

基本的な自動車保険や住宅保険の範囲を超える追加の責任補償を提供する保険。

贈与税 (Gift Tax)

財産を譲渡した者(贈与者)に課される税金。

グローバル無形低税所得 (Global Intangible Low-Taxed Income – GILTI)

特定の外国子会社が稼いだ低税所得に課される米国の税金。

グラントア信託 (Grantor Trust)

グラントア(信託の作成者)がその資産に対する特定の支配権を保持している信託であり、税務目的でグラントアの納税申告書に含められる。

推定利息 (Imputed Interest)

市場金利を下回る貸付に対して国税庁が想定する利息。

インセンティブ報酬 (Incentive Compensation)

従業員の業績や特定の目標の達成に基づいて支払われる、株式オプション、RSU、または業績ベースのボーナスなどの報酬。

インタレストチャージド国内国際販売法人

主に米国の輸出から所得を得る目的で設立された税務上の優遇措置を受ける法人。

Interest Charge Domestic International Sales Corporation – IC-DISC

内部歳入法 (Internal Revenue Code – IRC)

米国の連邦税法を成文化した法律。

非自発的変換 (Involuntary Conversion)

財産の窃盗、破壊、または非自発的変換(例:収用)の結果として、納税者の意思に反して財産を処分すること。

同種交換 (Like-Kind Exchange)

ビジネスまたは投資目的で使用される財産を、同様の性質の別の財産と交換すること。特定の条件下では、この取引から生じる利益は繰延される場合があります。

清算分配 (Liquidating Distribution)

事業体(法人またはパートナーシップ)がすべての資産を所有者に分配し、事業を終了する分配。

マテリアル参加 (Material Participation)

納税者が事業活動に十分関与しているかどうかのIRSテスト。これにより、損失の受動的活動損失規則からの免除につながる場合があります。

純営業損失 (Net Operating Loss – NOL)

許可された控除が総所得を超える場合に発生する税務上の損失。

非清算分配 (Nonliquidating Distribution)

事業体が事業を継続しながら行う資産の分配。

受動的活動損失の制限 (Passive Activity Loss Limitations)

受動的活動(納税者が「マテリアル参加」しない事業)からの損失が、受動的活動からの所得に対してのみ控除できるとする規則。

パートナーシップ (Partnership)

2人以上の当事者が営利目的で事業を共同で所有・運営する事業体。

恒久的施設 (Permanent Establishment)

外国のエンティティが特定の国で事業を行っているとみなされるに足る十分な存在。これは、そのエンティティの所得がその国で課税されるかどうかを決定する上で重要です。

個人財務計画 (Personal Financial Planning)

個人の財務上の目標を達成するために、財務上の意思決定を管理するプロセス。

認定退職金制度 (Qualified Retirement Plans)

従業員および雇用主が特定の税制優遇措置を受けることを可能にする税法の下で特定の要件を満たす退職金制度(例:401(k)、IRA)。

適格授業料プログラム (Qualified Tuition Programs – QTP)

529プランとしても知られ、高等教育費用を節約するための税制優遇のある方法。

想起と理解 (Remembering and Understanding)

ブルームの分類法におけるスキルレベルの1つで、知識を使用して、領域の重要性を認識し理解することを指します。

関連当事者取引 (Related Party Transactions)

密接な関係(例:家族、支配法人と株主)を持つ当事者間の取引であり、税務上の特別な考慮事項を伴う場合があります。

Roth IRA

適格な引き出しが非課税となる個人退職金口座。拠出は税控除の対象外。

S法人 (S Corporation)

事業体の所得が個人の株主に直接パススルーされる事業体で、二重課税を回避する。

セクション1231の利益と損失 (Section 1231 Gains and Losses)

貿易または事業で使用される不動産および償却可能財産の売却または交換から生じる利益と損失。

セクション1244の小規模企業株式 (Section 1244 Small Business Stock)

株式の売却または無価値化から生じる損失が、特定の制限の下で普通損失として扱われる可能性のある特定の種類の株式。

セクション1245の減価償却費の回収 (Section 1245 Depreciation Recapture)

貿易または事業で使用される償却可能動産(セクション1245資産)の売却時に、以前に控除された減価償却費を普通所得として再捕捉する規則。

セクション1250の減価償却費の回収 (Section 1250 Depreciation Recapture)

主に貿易または事業で使用される不動産(セクション1250資産)の売却時に、以前に控除された減価償却費を再捕捉する規則。

単純信託 (Simple Trust)

現在の所得を毎年すべて分配する必要がある信託。

連結税務所得 (Taxable Income for a Consolidated Federal Form 1120)

親会社とその連結子会社が共有する税務所得で、企業間取引は解消されます。

税務コンプライアンス (Tax Compliance)

納税者が関連する税法に従うプロセス。

税務計画 (Tax Planning)

将来の取引と財務上の意思決定の税務上の影響を予測し、税負担を合法的に最小限に抑えるための戦略を策定すること。

税制優遇組織 (Tax-Exempt Organizations)

特定の慈善、教育、またはその他の非営利目的のために組織され、その目的のために所得税が免除される組織。

信託 (Trust)

信託資産を受託者が受益者の利益のために保有する法的取り決め。

統一移転税制 (Unified Transfer Tax System)

贈与と遺産の両方に適用される単一の累進税率スケジュール。

統一クレジット (Unified Credit)

贈与税と遺産税に適用されるクレジットで、生涯を通じて贈与や遺産から特定の金額が非課税で移転することを可能にします。

非関連事業所得 (Unrelated Business Income – UBI)

免税組織の免税目的とは直接関連しない貿易または事業から生じる所得。

(2)TCPのBlueprintのタスクに関する用語

TCPのBlueprintのタスクを理解するために知っておくべき用語です。

調整済み総所得(AGI)

個人の総所得から特定の許可された控除を差し引いた金額。多くの税額控除や控除の資格を決定するために使用されます。

代替ミニマム税(AMT)

一部の納税者が、特定の税優遇措置を利用しすぎているとみなされた場合に支払う必要のある別の所得税システム。

アットリスク損失制限

納税者が活動に投入した金額(投資された現金、資産、特定の借入金など)に損失の控除を制限する規則。

基礎

税務目的で資産の所有者が持つ投資額またはコスト。利益または損失を決定するために、売却価格または交換価格から差し引かれます。

組込利益(Built-in Gains)

S法人に転換されたC法人であった企業が保有する資産が、転換時にその公正市場価値よりも低い基礎を持っていた場合に発生する利益。

C法人

別の法人エンティティとして課税される法人。法人レベルで課税され、その後、配当として株主に分配された場合に、株主レベルで課税されます(二重課税)。

連結納税申告書

関連する親会社とその子会社で構成されるグループによって提出される単一の税務申告書。

受控外国法人(CFC)

米国株主が所有する特定の割合以上の株式を持つ外国法人。特定の種類の所得は、米国の株主が分配を受け取る前に課税される可能性があります。

分配可能純所得(DNI)

信託または遺産が受益者に分配できる所得の金額。これにより、信託または遺産と受益者の両方の課税額が制限されます。

公正市場価値(FMV)

買い手と売り手の両方が適切な知識を持ち、どちらも売買の圧力下にない場合に、資産が取引される価格。

柔軟な支出口座(FSA)

従業員が特定の医療費または扶養家族の介護費のために税引前で資金を拠出できる雇用主がスポンサーとなる福利厚生プラン。

外国由来無形所得(FDII)

米国の法人に認められている、外国での販売またはサービスに由来する無形資産からの所得に関する控除。

外国支店

海外で運営されている事業体で、親会社とは別の法人格を持たない。

外国子会社

外国に設立された法人で、親会社とは別の法人格を持つ。

贈与税

一年のうちに特定の金額を超える資産を贈与する場合に課される税金。

グローバル無形資産低課税所得(GILTI)

受控外国法人(CFC)から発生する無形所得に対する米国の株主への課税を目的とした複雑な規則。

償還利息国内国際販売法人(IC-DISC)

米国製品の輸出業者に税務上の利点を提供する米国法人。

帰属利息

関連当事者間の低金利または無金利のローンについて、IRSが貸し手が得たとみなす利息。

非自発的転換

盗難、破壊、または非自発的没収により資産を失い、保険金または補償金を受け取った場合。再投資された場合、課税を繰り延べることができます。

項目別控除

特定の医療費、州税および地方税、住宅ローン利息、慈善寄付など、個人の税法で許可されている費用。

同種交換

事業または投資目的で使用される財産が、類似の財産と交換される取引。特定の条件が満たされた場合、交換から生じる利益は繰り延べられます。

純営業損失(NOL)

事業の控除が事業の総所得を超過した場合に発生する税務上の損失。将来の納税義務を相殺するために繰り越すことができます。

パートナーシップ

2人以上の当事者がビジネスを行い、利益または損失を共有することに同意するエンティティ。パートナーはパートナーシップの所得に対して直接課税されます。

受動的活動損失

賃貸活動や、納税者が重要な参加をしない事業活動から発生する損失。他の受動的所得に対してのみ控除できます。

恒久的施設(PE)

外国法人が所在する国で税金が課される事業の固定された場所。

資格のある健康貯蓄口座(HSA)

高額の控除型健康保険に加入している個人が、税引前で医療費を支払うための口座。未使用の残高は年を越して繰り越されます。

資格のある退職プラン

従業員の退職貯蓄を奨励する税制優遇措置を受ける雇用主がスポンサーとなるプラン。

S法人

株主は法人の所得を個人の納税申告書に報告し、二重課税を回避する法人形態。特定の条件を満たす必要がある。

セクション1231損益

事業または投資目的で使用された償却可能財産および不動産の売却から生じる損益。通常、利益は長期的なキャピタルゲインとして扱われ、損失は通常の損失として扱われます。

セクション1244中小企業株式

特定の条件を満たす適格な小規模企業の株式の売却または交換で発生する通常の損失の控除を可能にする条項。

セクション1245減価償却費償還

処分時に、以前に控除された減価償却費を通常の所得として再分類する規則。主に個人財産に適用されます。

セクション1250減価償却費償還

処分時に、超減価償却費(直線法を超過した減価償却費)を通常の所得として再分類する規則。主に不動産に適用されます。

標準控除

納税者が項目別控除の代わりに請求できる固定金額。納税者の税務上の負担を軽減する。

統一移転税システム

贈与税と遺産税を統一されたクレジットで管理するシステム。贈与された資産と遺産の一部を税金なしで移転することを許可します。

関連事業所得(UBI)

通常、非課税組織の目的とは無関係である活動から得られる所得。この所得は、非課税組織であっても課税の対象となります。

未稼得所得

利息、配当、年金など、労働から発生しない所得。子供の場合、特定の金額を超える未稼得所得は、親の税率で課税される可能性があります(Kiddie Tax)。

未回収セクション1250利益

セクション1250資産の処分における、減価償却費償還の対象とならないセクション1250利益の部分。

6.TCPの理解度チェック!

最後に、TCPという科目がどのくらい理解できたか、チェックしてみましょう。

(1)TCPのBlueprint全般に関する質問

TCPのBlueprintを理解しているかチェックする質問です。

➀CPA統一試験のTCPが焦点を当てる3つの主要な知識とスキル領域は何ですか?

CPA統一試験のTCPは、個人および事業体に対する米国の連邦税務コンプライアンス、個人および事業体に対する米国の連邦税務計画、および個人財務計画の知識とスキルをテストします。

これら3つの領域は、nlCPAが税務実務において必要な能力を評価します。

➁TCPにおける「税務コンプライアンス」と「税務計画」の評価は、それぞれnlCPAのどのような役割に焦点を当てていますか?

税務コンプライアンスの評価は、nlCPAの税務申告書の「作成とレビュー」における役割に焦点を当てています。

一方、税務計画の評価は、提案された取引の「税務上の影響の決定」および利用可能な税務代替案または事業構造における役割に焦点を当てています。

③TCPのコンテンツ配分において、エリアIとエリアIIのそれぞれに割り当てられている配分は何ですか?

TCPのコンテンツ配分では、エリアI「個人および個人財務計画の税務コンプライアンスと計画」には30~40%が割り当てられています。

同様に、エリアII「事業体税務コンプライアンス」にも30~40%が割り当てられています。

➃TCPでテストされるブルームの分類法における最も低いスキルレベルは何ですか?このスキルレベルは主にどの内容領域に集中していますか?

TCPでテストされるブルームの分類法における最も低いスキルレベルは「想起と理解」です。

このスキルレベルは主にエリアI(個人)とエリアII(事業体)の非ルーチンなコンプライアンス問題に集中しています。

⑤個人財務計画において、nlCPAはどのようなリスク軽減戦略を考慮しますか?

個人財務計画において、nlCPAは、生命保険、長期介護保険、包括保険などの保険の利用を通じてリスクを軽減することを考慮します。

これらの戦略は、様々な経済的リスクから個人を保護することを目的としています。

⑥C法人の国際税務問題に関して、試験で問われるのはどのような概念ですか?特定の外国法や条約に焦点を当てますか?

C法人の国際税務問題に関して、試験は所得の源泉地、管理外国法人(CFC)、恒久的施設、外国支店と外国子会社の差異、およびIC-DISC、FDII、BEAT、GILTIといった概念に焦点を当てます。

特定の外国法や条約ではなく、これらの概念の一般原則が問われます。

⑦S法人の株主の持分基準は、どのような取引によって影響を受けますか?

S法人の株主の持分基準は、非現金財産の拠出、S法人による拠出財産の負債の引き受け、非清算非現金財産分配、および株主によるS法人へのローンの結果として影響を受けます。

これらの取引は、株主のS法人への投資の税務上の基準を変化させます。

⑧信託に関して、試験はどのような種類の信託の特性を想起し説明することをnlCPAに求めますか?

信託に関して、試験はnlCPAに、単純信託、複雑信託、グラントア信託を含む様々な種類の信託の特性を想起し説明することを求めます。

また、信託がパススルー事業体であることや、グラントア、受託者、受益者、元本の概念も含まれます。

⑨事業体税務計画において、なぜ異なる事業体タイプの形成と清算の税務上の意味合いを比較することが重要とされていますか?

事業体税務計画において、異なる事業体タイプの形成と清算の税務上の意味合いを比較することが重要であるのは、税務上の影響を導出し、納税者の目標に最も適した構造を選択するためです。

これにより、潜在的な税金節約を特定し、最適な税務計画の決定を行うことができます。

⑩資産処分に関連する関連当事者取引において、試験で問われる2つの主要な計算は何ですか?

資産処分に関連する関連当事者取引において、試験で問われる2つの主要な計算は、法人株式またはパートナーシップ持分の直接的および間接的所有権割合を計算して関連当事者を決定すること、および以前に関連当事者から購入した資産を無関係な第三者に処分した場合の納税者の利益または損失を計算することです。

(2)TCPのBlueprintのタスクに関する質問

TCPのBlueprintのタスクを理解しているかチェックする質問です。

➀個人が繰延べを避けるために必要な見積もり納税額を計算する際に考慮すべき主要な要素は何ですか?

個人が繰延べを避けるために必要な見積もり納税額を計算する際には、特定の計画シナリオにおける所得、控除、および税額控除の変化を考慮する必要があります。

これは、その年の総税額義務を見積もり、それに応じて支払いを行うことを目的としています。

➁受動的活動損失制限の目的は何ですか?また、処分時に繰り越された損失をどのように利用できますか?

受動的活動損失制限は、特定の受動的活動から発生する損失を、受動的活動から発生する所得に対してのみ相殺することを制限することを目的としています。

受動的活動の処分時には、未利用の繰り越された損失を完全に利用して、課税所得を相殺することができます。

③統一移転税システムにおける年次贈与税控除の役割と、それが贈与計画にどのように影響するかを説明してください。

年次贈与税控除は、統一移転税システムの下で、特定の金額までの贈与を連邦贈与税の対象外とすることを可能にします。

これにより、納税者は将来の遺産を最小限に抑えるために、税負担なく毎年資産を贈与する計画を立てることができます。

➃C法人の純営業損失(NOL)の利用に所有権の変更がどのように影響するかを簡潔に説明してください。

C法人の所有権に大きな変更があった場合、その法人の過去の純営業損失(NOL)の利用は制限される可能性があります。

これは、主に買収後にNOLを悪用することを防ぐために導入されたIRSの規則によるものです。

⑤S法人の株主が非現金財産の拠出によって株式の基準にどのような影響を受けるかを説明してください。

S法人の株主が非現金財産を拠出する場合、その拠出額は通常、株主の株式の基準を増加させます。

ただし、S法人が拠出された財産の負債を引き受ける場合、その負債の一部または全部が株主の基準から差し引かれる可能性があります。

⑥信託の会計所得、分配可能純所得、および課税所得を計算する上で、所得と元本の間で項目を割り当てることの重要性は何ですか?

信託の会計所得、分配可能純所得(DNI)、および課税所得を計算する上で、所得と元本の間で項目を割り当てることは重要です。

これは、受益者に分配されるべき所得を決定し、それに応じて信託と受益者の課税義務を決定するためです。

⑦税率と法改正が、与えられたシナリオにおけるC法人の所得と費用のタイミングにどのように影響するかを説明してください。

税率と法改正は、所得と費用のタイミングを調整することで、C法人の税務計画に大きな影響を与えます。

法人は、税率が変更されることを予測して、所得を繰り延べたり、費用を早めたりして、税務上の利益を最大化することができます。

⑧パートナーが非現金財産をパートナーシップに拠出する際に、実現損益と認識損益、およびパートナーシップのその財産における基準をどのように計算しますか?

パートナーが非現金財産をパートナーシップに拠出する場合、パートナーの実現損益は、拠出された財産の公正市場価値とパートナーの税務上の基準との差額として計算されます。

認識される損益は、通常、拠出は非課税であるため、繰り延べられますが、パートナーシップの拠出された財産における基準は、通常、パートナーの基準と同じです。

⑨特定のシナリオにおける資産の処分によって納税者が認識する損益の性質を特定する上で、セクション1231、セクション1245、およびセクション1250の減価償却費償還の概念がどのように役立ちますか?

セクション1231、セクション1245、およびセクション1250の減価償却費償還の概念は、事業で使用される資産の処分によって認識される損益の性質を特定する上で重要です。

セクション1231は売却または交換された資産に適用される一般的な規則を扱い、セクション1245およびセクション1250は特定の種類の減価償却費償還を指し、利益の一部または全部を通常の所得として扱います。

⑩税務目的での関連当事者の概念には、直接的および間接的な所有権の割合を計算することがどのように含まれますか?

税務目的での関連当事者の概念には、会社株式またはパートナーシップ持分の直接的および間接的な所有権の割合を計算することが含まれます。

これは、関連当事者間の取引の税務上の影響を判断するために不可欠であり、そのような取引が第三者間取引と同じように扱われない場合があるためです。

以上、「TCPのBlueprint(ブループリント)を解説!2025年USCPA試験対応」でした。

2025年の変更点は大きくなさそうで安心したよ。

ただし、出題分野Ⅰも出題分野Ⅱも、そこまで高いレベルは求められていないよ。

CPAが日常的にやる業務については、TBS問題での出題が多く、非日常的にやる業務については、MC問題での出題が多いと推測されるね。

今回は、TCPのBlueprint についてざっくりとご説明したけど、余裕があったら、ぜひ自分でも読んでみてね。

USCPA試験については、どこの著書『USCPA(米国公認会計士)になりたいと思ったら読む本』も参考にしてくださいね。

USCPA短期合格のコツも記載しています。

また、まだUSCPAの勉強を始めていない場合は「USCPAの始めかた」も参考にしてください。