【2023年まで】旧USCPA試験のREGのBlueprintを解説!

REGのBlueprint を読もうと思ったけど、時間が無いから内容を手っ取り早く知りたいよ。

Blueprintsは、一読するのをおすすめしているけれど、分量がそこそこあるから読むのに時間がかかるよね。

自分で読む余裕が無い方のために、BlueprintsのREG部分に、どんなことが書かれているのか、特に高いスキルが必要なのはどれなのか、説明していくね。

当記事は2023年までの旧USCPA試験に対応しています。

【REG】のBlueprint解説については、こちらを参考にしてください↓

USCPA(米国公認会計士)は、受験資格を得るためにもUSCPA予備校のサポートが必要となります。

おすすめのUSCPA予備校はアビタスです!

日本のUSCPA合格者の約90%がアビタスで学習したんですよ(もちろん、どこもです)。

\無料・すぐに読める・オンライン参加可能/

どこの著書『USCPA(米国公認会計士)になりたいと思ったら読む本』も参考にしてくださいね。

USCPA資格の活かしかた・USCPA短期合格のコツを記載しています。

(2026/02/26 09:33:58時点 Amazon調べ-詳細)

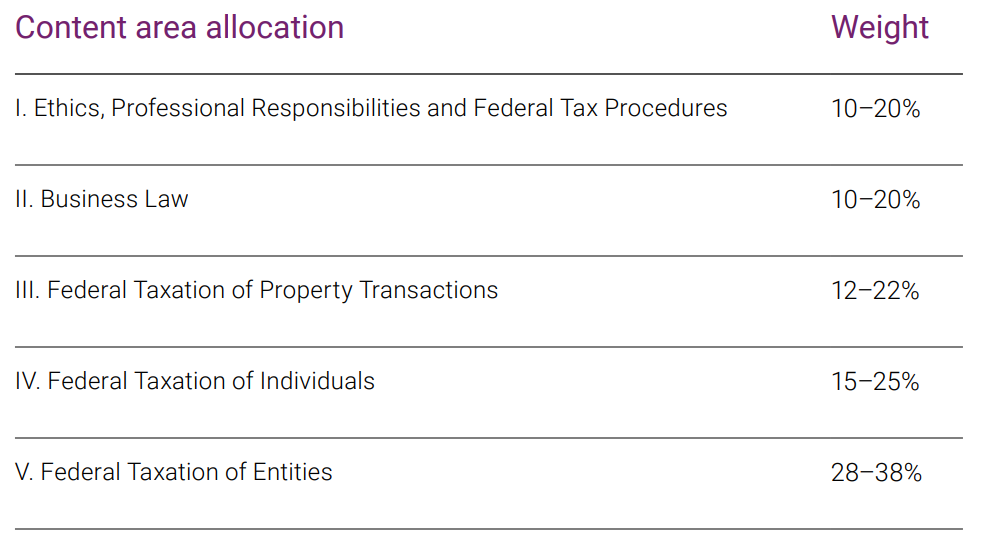

1.REGの出題分野と配点割合

Blueprintsには、REGの出題分野と配点割合が書かれています。

どの分野から、どのくらい出題されるのか、全体像を知っておくことは大事でしょう。

出題分野は、以下の5つです。

REGの出題分野と配点割合(和訳)

- 倫理、職務上の責任および連邦税務手続き:10–20%

- ビジネス法:10–20%

- 財産取引への連邦税の課税:12–22%

- 個人への連邦税の課税:15–25%

- 企業への連邦税の課税:28–38%

USCPA試験のREGにおいては、新たにライセンスを取得したCPAが、納税申告書作成サービスや税務顧問サービス、その他のCPAとしての責任を果たす際に求められる知識とスキルが評価されます。

各出題分野の詳細については、後ほど見ていきます。

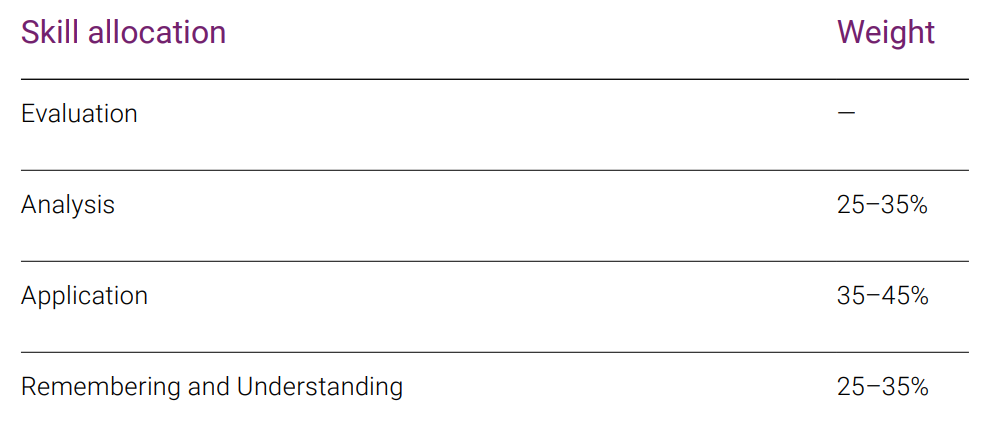

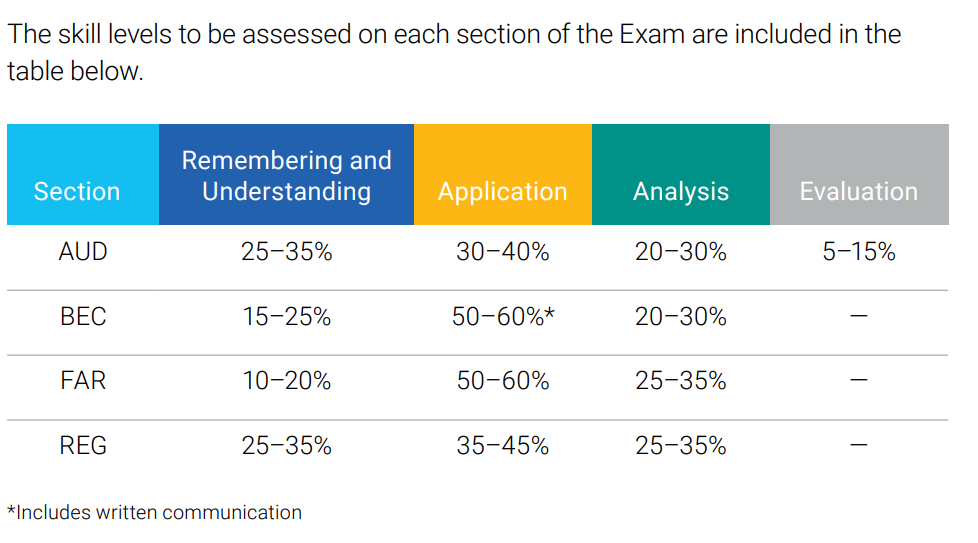

2.REGの必要なスキルレベルと配点割合

Blueprintsには、REGの必要なスキルレベルと配点割合が書かれています。

REGの必要なスキルレベルと配点割合(和訳)

- 評価:出題無し

- 分析:25–35%

- 応用:35–45%

- 記憶と理解:25–35%

ちなみに、このスキルレベルは、上に行くにつれて高くなります。

一番下の「Remembering and Understanding(記憶と理解)」が一番シンプルなスキルであり、一番上の「Evaluation(評価)」が一番複雑なスキルとなります。

各スキルレベルの説明は、以下を参照してください。

スキルレベルの説明

- 評価(Evaluation):問題を検討または評価し、そして判断力を働かせて結論を出すこと。

- 分析(Analysis):原因を特定し、推論を裏付ける証拠を見つけるために、別々の分野の相互関係を調査・研究すること。

- 応用(Application):知識・概念・技術を使用、あるいは実証すること。

- 記憶と理解(Remembering and Understanding):獲得した知識を利用して、ある分野の重要性を認識し、理解すること。

さらに、スキルレベルと出題形式の関係も、念のために記載しておきます。

スキルレベルと出題形式の関係

- 評価(Evaluation):ほとんどTBS(事例形式問題)で出題される。

- 分析(Analysis):ほとんどTBS(事例形式問題)で出題される。

- 応用(Application):MC(択一問題)かTBS(事例形式問題)で出題される。

- 記憶と理解(Remembering and Understanding):MC(択一問題)で出題される。

スキルレベルについて、他の科目と比較してみます。

REGは、「記憶と理解(Remembering and Understanding)」が25%から35%と高めで、覚えておけば解けるMCの問題は多めと言えるでしょう。

「記憶と理解(Remembering and Understanding)」では、新たにライセンスを取得したCPAに必要な、一般的な倫理、職業上の責任、ビジネス法の知識が試されます。

出題分野1の「倫理、職務上の責任および連邦税務手続き」(「Ethics, Professional Responsibilities and Federal Tax Procedures」)と、出題分野2の「ビジネス法」(「Business Law」)の2つの出題分野に、「記憶と理解(Remembering and Understanding)」のレベルの出題が集中しています。

REGにおいて、「応用(Application)」や「分析(Analysis)」レベルの高いスキルが必要な出題が、併せて60%から80%となっています。

新たにライセンスを取得したCPAが日常的に行うことが期待されるタスクですので、高いレベルのスキルが求められます。

出題分野3の「財産取引への連邦税の課税(Federal Taxation of Property Transactions)」、出題分野4の「個人への連邦税の課税(Federal Taxation of Individuals)」、出題分野5の「企業への連邦税の課税(Federal Taxation of Entities)」の3つの出題分野から、比較的高いスキルが必要な問題が出題されます。

REGでは、最も高いスキルが必要な「Evaluation(評価)」のレベルの出題はありません。

3.REGの各出題分野の詳細

各出題分野の詳細について見ていきましょう。

前述のように、出題分野は以下の5つに分かれています。

REGの出題分野

- 倫理、職務上の責任および連邦税務手続き(Ethics, Professional Responsibilities and Federal Tax Procedures)

- ビジネス法(Business Law)

- 財産取引への連邦税の課税(Federal Taxation of Property Transactions)

- 個人への連邦税の課税(Federal Taxation of Individuals)

- 企業への連邦税の課税(Federal Taxation of Entities)

スキルレベルについては、分かりやすくするため、①から④で以下のように記載しました。

スキルレベルについて

- 評価(Evaluation):①

- 分析(Analysis):②

- 応用(Application):③

- 記憶と理解(Remembering and Understanding):④

一番上が最も高いスキルが必要で、下に行くにつれ、スキルレベルは低下します。

出題分野1「倫理、職務上の責任および連邦税務手続き」10–20%

出題分野1「倫理、職務上の責任および連邦税務手続き」について、出題内容とスキルレベルは以下の通りです。

出題分野1の「倫理、職務上の責任および連邦税務手続き」の出題内容とスキルレベル

- 税務業務における倫理と責任( Ethics and responsibilities in tax practice):③と④

- 免許制度と懲戒制度(Licensing and disciplinary systems):④のみ

- 連邦税の手続き(Federal tax procedures):③と④

- 法的義務と責任(Legal duties and responsibilities):③と④

以下のような内容をカバーしています。

出題分野1の内容

- 財務省のサーキュラー230と納税申告書作成者のための規則に基づく要求事項

- CPAライセンスを取得・維持するための州会計士会の要件

- 適切な情報開示、立証、罰則、権限のある階層といった連邦税の手続きの理解

- CPAとCPAの業務に影響を与える法的問題の理解

必要なスキルレベルは、「応用(Application):③」と「記憶と理解(Remembering and Understanding):④」のみです。

「分析(Analysis):②」の高いスキルが必要となっているタスク

出題無し

MC(択一問題)での出題が多いと考えられ、TBS(事例形式問題)でも、そこまで複雑な問題は出題されないでしょう。

出題分野2「ビジネス法」10–20%

出題分野2「ビジネス法」について、出題内容とスキルレベルは以下の通りです。

出題分野2「ビジネス法」の出題内容とスキルレベル

- 代理(Agency):③と④

- 契約(Contracts):③と④

- 債務者と債権者の関係(Debtor-creditor relationships):③と④

- 連邦法および規制 例:雇用税、適格医療制度、労働者区分(Federal laws and regulations e.g., employment tax, qualified health plans and worker classification):③と④

- ビジネス組織(Business structure):③と④

以下のようなビジネス法の内容をカバーしています。

出題分野2の内容

- 会計、監査、財務報告に関連したビジネス取引の法的意味合いの知識と理解

- 代理、契約、債務者と債権者の関係、ビジネスに対する政府の規制、ビジネス組織

- 契約および債務者と債権者の関係をテーマにした統一商法典(uniform state laws)

- 税務以外のビジネス組織に関する内容(税務は出題分野5の「企業への連邦税の課税(Federal Taxation of Entities)」で)

- 連邦法および広く採用されている州の統一法

必要な理解のレベルは、「応用(Application):③」と「記憶と理解(Remembering and Understanding):④」のみです。

「分析(Analysis):②」の高いスキルが必要となっているタスク

出題無し

MC(択一問題)での出題が多いと考えられ、TBS(事例形式問題)でも、そこまで複雑な問題は出題されないでしょう。

出題分野3「財産取引への連邦税の課税」12–22%

出題分野3「財産取引への連邦税の課税」について、出題内容とスキルレベルは以下の通りです。

出題分野3「財産取引への連邦税の課税」の出題内容とスキルレベル

- 資産の取得・処分(Acquisition and disposition of assets):②と③と④

- コスト回収:減価償却費、減耗費、償却費(Cost recovery :depreciation, depletion and amortization):②と③

- 贈与税(Gift taxation):③と④

連邦所得税と贈与税に関する様々なトピックをカバーしています。

出題分野3の内容

- 連邦所得税と贈与税に関する会計処理の方法や期間

必要なスキルレベルは、「分析(Analysis):②」、「応用(Application):③」、「記憶と理解(Remembering and Understanding):④」です。

「分析(Analysis):②」の高いスキルが必要となっているタスク

- 資産の売却・交換取引を分析し、課税対象か非課税対象かを判断する。

- 資産取引をレビューし、連邦所得税の観点から、利益または損失のどちらとなるかを決定する。

- ある資産の売却契約を分析し、それが連邦所得税における割賦販売処理の対象となるかどうかを判断する。

- 連邦所得税の観点から、税務上の減価償却のための様々な費用化オプションについて、税務上のメリットを比較する。

- 税務上の減価償却累計額の期首と期末の活動を調整する。

TBS(事例形式問題)にて、応用的な問題が出題されますので、高いスキルが必要です。

出題分野4「個人への連邦税の課税」5–15%

出題分野4「個人への連邦税の課税」について、出題内容とスキルレベルは以下の通りです。

出題分野4「個人への連邦税の課税」の出題内容とスキルレベル

- 総所得(Gross income):②と③

- パススルー事業体からの項目の報告(Reporting of items from pass-through entities):③のみ

- 調整後総所得および課税所得を算出するための調整および控除(Adjustments and deductions to arrive at adjusted gross income and taxable income):②と③

- 外国税額控除の影響を除く、受動的活動の損失(Passive activity losses excluding foreign tax credit implications):③と④

- 損失の制限(Loss limitations):②と③

- 申告資格(Filing status):③と④

- 税金および控除の計算(Computation of tax and credits):③と④

個人に対する連邦所得税について、税務申告とタックスプランニングの両面から出題されます。

必要なスキルレベルは、「分析(Analysis):②」、「応用(Application):③」、「記憶と理解(Remembering and Understanding):④」です。

「分析(Analysis):②」の高いスキルが必要となっているタスク

- 予測される収入を分析し、将来のタックスプランニングに役立てる。

- クライアントから提供された書類を分析し、連邦政府のフォーム1040(米国個人所得税申告書)に申告すべき適切な総所得額を決定する。

- 控除の妥当性を判断するために、クライアントから提供された書類を分析し、調整後の総所得または連邦政府のフォーム1040(米国個人所得税申告書)の課税所得を算出する。

- 個人納税者のために、連邦所得税の観点から、損失制限を効果的に最小化するための計画予測を分析する。

- 連邦所得税の課税対象となる活動に適用できるbasisと危険負担のルール(at risk rule)を決定する。

TBS(事例形式問題)にて、応用的な問題が出題されますので、高いスキルが必要です。

出題分野5「企業への連邦税の課税」28–38%

出題分野5「企業への連邦税の課税」について、出題内容とスキルレベルは以下の通りです。

出題分野5「企業への連邦税の課税」の出題内容とスキルレベル

- 事業体の設立・清算に関する税務上の取扱い(Tax treatment of formation and liquidation of business entities):②と③

- 帳簿上の利益・損失と税務上の利益・損失との差異(Differences between book and tax income/ loss):②と③

- C法人:株式会社(C corporations):②と③と④

- S法人:小規模会社(S corporations):②と③と④

- パートナーシップ(Partnerships):②と③と④

- 有限責任会社(Limited liability companies):④のみ

- 信託(Trusts):④のみ

- 非課税団体(Tax-exempt organizations):④のみ

個人事業主、パートナーシップ、有限責任会社、C法人(通常の株式会社)、S法人(小規模会社)、ジョイントベンチャー、信託、非課税団体などの事業体に対する連邦所得税について、税務申告とタックスプランニングの両面から出題されます。

必要なスキルレベルは、「分析(Analysis):②」、「応用(Application):③」、「記憶と理解(Remembering and Understanding):④」です。

「分析(Analysis):②」の高いスキルが必要となっているタスク

- 異なる事業体からの分配金を清算する際の税務上の影響を比較する。

- 事業体を新規に設立する際の税務上のメリット・デメリットを分析する。

- 事業体の帳簿上の所得・損失と、税務上の所得・損失との差異を調整する。

- 連邦所得税におけるC法人(株式会社)の株式のオーナーの期首と期末のbasisを調整する。

- 連邦所得税におけるS法人(小規模会社)の累積調整勘定とその他の調整勘定の両方を分析する。

- C法人(株式会社)から移行したS法人(小規模会社)の累積利益と利益勘定を分析する。

- S法人(小規模会社)の収入または控除の構成要素を分析し、連邦政府のフォーム1120S(U.S. Income Tax Return for an S Corporation)において、通常の事業収入・損失または別個の項目として分類する。

- S法人(小規模会社)との株主間取引を分析し、連邦所得税の課税対象となる株主のbasisに与える影響を判断する。

- 連邦所得税におけるS法人(小規模会社)の損失が株主のbasisを超えた場合の株主への影響を分析する。

- 株主からの拠出金や貸付金、S法人(小規模会社)からの分配金が、株主やS法人(小規模会社)に与える連邦所得税の影響を分析する。

- パートナーシップの収入または控除の構成要素を分析し、連邦政府のフォーム1065(U.S. Return of Partnership Income)において、通常の事業所得・損失または別個の項目として分類する。

- パートナーのパートナーシップへの出資を分析し、パートナーの連邦所得税のbasisに与える影響を判断する。

- パートナーが行うサービスや貸付といったパートナーとの取引について、税務上の影響を分析し、連邦所得税におけるパートナーの課税基準への影響を判断する。

- 連邦所得税におけるパートナーシップの責任の影響を、無限責任パートナーと有限責任パートナーに関連づけて分析する。

TBS(事例形式問題)にて、応用的な問題が出題されますので、高いスキルが必要です。

以上、「【2023年まで】旧USCPA試験のREGのBlueprintを解説!」でした。

比較的高いスキルが必要なのはどれなのかが分かったよ。

「Basis」を理解しているかと、あと、納税申告書が作成できるかも重要だろうね。

USCPA試験のREGは、新たにライセンスを取得したCPAが、納税申告書作成サービスや税務顧問サービスを提供する際に必要な知識とスキルが評価されるわけだから。

ビジネス法については、範囲自体は広いけど、それほど出題されないし、しかもMC(択一問題)での出題が多いと思われるので、広く浅い理解でいいだろうね。

あとは、出題分野1の「倫理、職務上の責任および連邦税務手続き」も、10%から20%と、ビジネス法と同じ割合で出題されるので、頻出の基礎は理解しておいてね。

今回は、REGのBlueprint についてざっくり説明したけど、余裕があったら、ぜひ自分でも読んでみてね。